「一番損する年収」は、特に年収850万円以上の人に該当します。この範囲で年収を得ている人々は、給与所得控除が一律になってしまい、実質的な税負担が重く感じられるため、「損をしている」と認識しやすい傾向があります。以下に、この現象に関連する税金に関するデータと、その影響を詳しく解説します。

一番損する年収の実態

年収と税金負担の関係

年収が850万円を超えると、課税所得の増加に伴い税額が急激に増加します。特に日本では累進課税制度が採用されており、税率は年収が増えるにつれて高くなる仕組みです。以下は日本における所得税率の一例です。

| 年収(万円) | 所得税率(%) |

|---|---|

| 195 | 5 |

| 330 | 10 |

| 695 | 20 |

| 900 | 23 |

| 1800 | 33 |

| 4000以上 | 55 |

この表からも分かるように、年収850万円を超えると、税率がそれまでの水準から一気に高くなるため、多くの人が経済的な痛手を感じます。

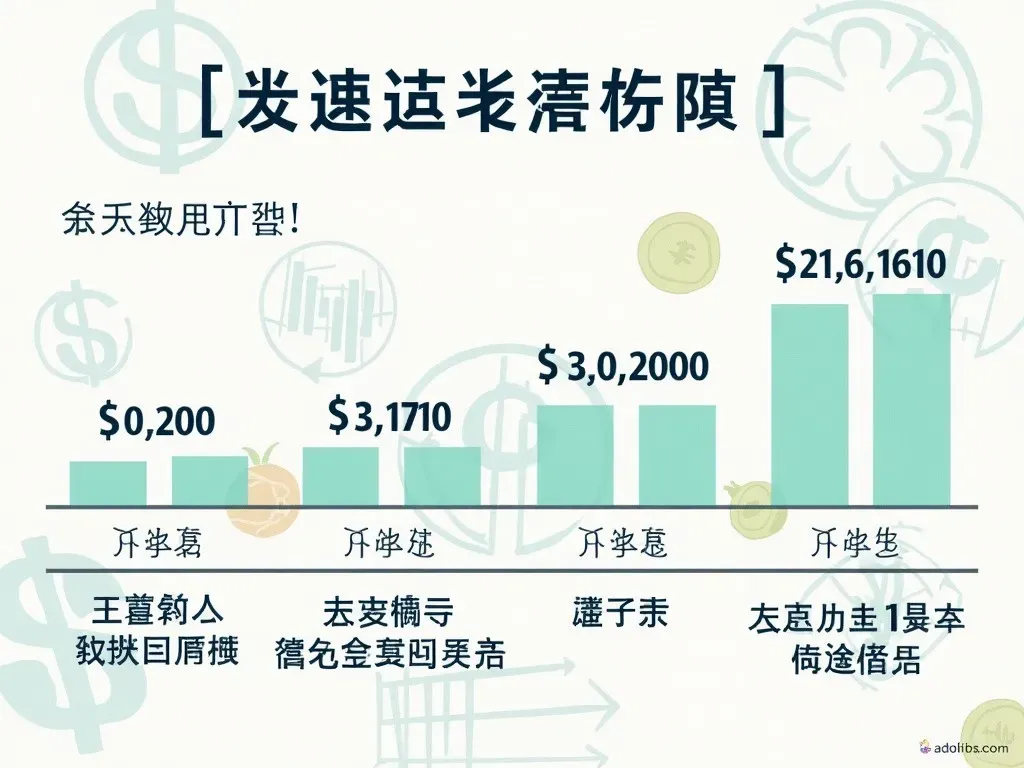

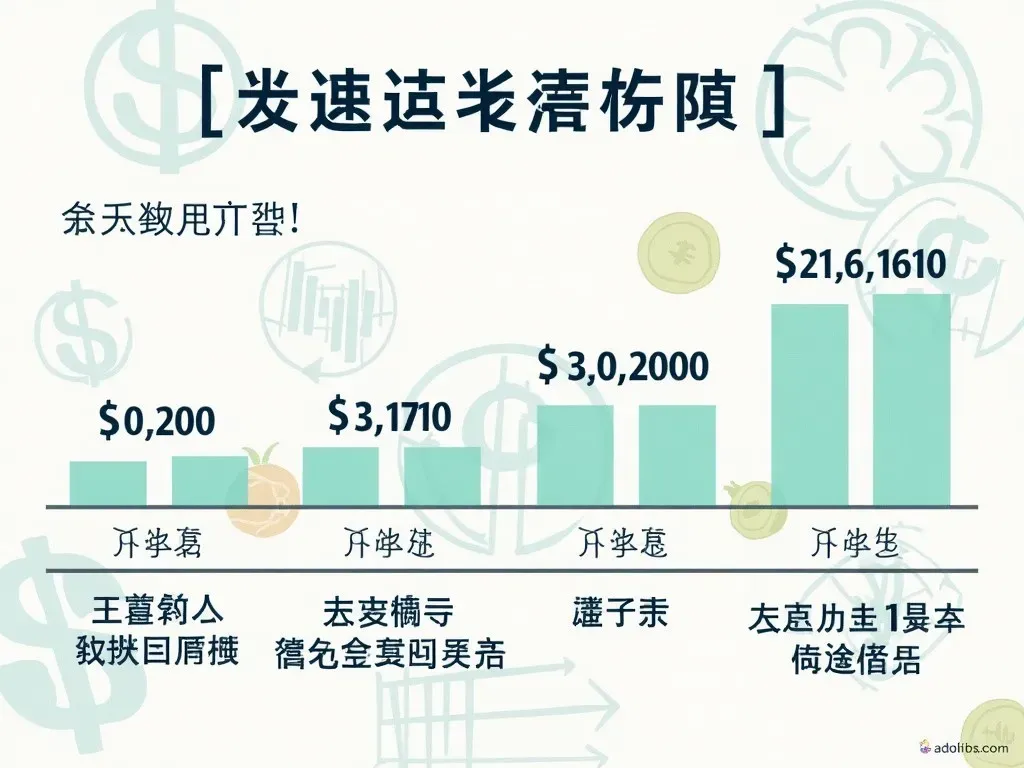

年収別の手取り額のシミュレーション

年収850万円の人と600万円の人で、税金の支払いと手取り額はどのように変化するのか、以下のようなシミュレーションが考えられます。

| 年収(万円) | 所得税 | 住民税 | 手取り額(万円) |

|---|---|---|---|

| 600 | 18 | 30 | 552 |

| 850 | 60 | 50 | 740 |

この表から分かるように、年収850万円の人も手取り額が700万円を超える一方で、実質的な税負担の大きさを考慮すると、600万円の人の方が手取り比率においては良好であることがわかります。

年収850万円超の課税の影響

課税所得の計算と影響

年収850万を確保しつつこれを超えることで、所得税や住民税に対する負担が増えるため、以下のような影響が出ます。

-

給与所得控除の上限

年収850万円を超えると、給与所得控除の上限に達するため、控除額が一定になってしまいます。これにより、課税所得が急増し、税金負担が重くなります。 -

手取り額の減少

850万円以上だと、手取りは年収の大きな部分を占めますが、税額の増加に対して比例する形ではなくなるため、手取りの代表値が減少します。

職業や家族環境による影響

また、職業や家族環境によっても、どの年収帯が一番得するか損するかは大きく異なります。独身者、子供がいる世帯、主婦などによっても影響されるため、以下に代表的な例を示します。

-

独身者の状況

年収600万が最も得な年収と言われています。 -

有配偶者の状況

2人以上の世代を持つ場合、年収700万が得られるという調査結果もあります。

それぞれの世帯環境に応じた税金対策を考えることが重要です。

FAQ

Q1: 一番損する年収はどれくらいですか?

A1: 一番損する年収は、年収850万円を超えることが多いとされています。

Q2: 年収600万円が得な理由は何ですか?

A2: 年収600万円相当の課税所得では、税金の負担が比較的軽く、手取りが多くなるからです。

Q3: 他に得な年収帯はありますか?

A3: 家族構成や生活スタイルによりますが、700万円前後も得な年収とされています。

このように、税制の理解と年収の選択は、個人の経済的健康に大きな影響を与える要因となります。正しい情報を持って、最適な年収を確保するための対策を講じましょう。また、詳しい情報は税理士の監修を受けた専門サイトや資料をご参考にすることをお勧めします。

詳細な情報は以下のリンクからご確認できます:

税理士監修による詳細な情報